Blogue

Ne sous-estimez pas le facteur chance

En 2008, à Pékin, le nageur américain Michael Phelps est devenu le premier athlète, tous sports confondus, à remporter huit médailles d’or lors des mêmes Jeux olympiques. Il a ainsi battu l’ancien record établi par son compatriote Mark Spitz, sept fois titré en natation aux Jeux olympiques de Munich en 1972.

Sans le moindre doute, sa consécration était pleinement méritée. Que ce soit pour ses qualités physiques exceptionnelles, ses entraînements rigoureux, ses exercices de visualisation, ses excellentes techniques de nage ou pour son état d’esprit sans égal, Michael Phelps fait partie d’une classe à part. Or, une question s’impose : quel rôle a joué la chance dans son succès?

Plusieurs diront que la chance n’est certainement pas un facteur décisif dans le succès du nageur. Pourtant, lorsqu’il a récolté sa 7e médaille d’or à l’épreuve du 100 m papillon, Michael Phelps a sûrement tiré profit de sa longue portée ou d’une petite vague dans le couloir du médaillé d’argent. En effet, en consultant la photo d’arrivée, il est impossible de déterminer qui, de lui ou de son rival serbe Milorad Cavic, a touché au mur en premier. C’est bien normal, car un infime écart d’à peine un centième de seconde les séparait. Pour vous donner une idée, même un battement de cil dure plus longtemps!

Il est donc impératif de reconnaître le rôle de la chance dans le sport de haut niveau et, bien entendu, dans le domaine de l’investissement. Pour mieux comprendre cette réalité, le concept du paradoxe de compétence est très utile.

D’après ce principe, le résultat de certaines activités est déterminé par la combinaison d’habiletés et de chance. Plus le degré d’habileté des participants est élevé, plus l’écart de compétence entre eux est minime, ce qui donne une importance accrue à la chance, un facteur qui demeure constant.

Le facteur chance à la Bourse

Depuis quelques années, de nombreuses études montrent que les gestionnaires de portefeuilles sont généralement incapables de produire un rendement supérieur à celui produit par leur indice de référence correspondant. À titre d’exemple, en 2020, seulement 40 % des gestionnaires de fonds communs de placement américains à grande capitalisation ont mieux fait que le S&P 500. Ce résultat peut paraître surprenant, car ce sont des personnes intelligentes et qualifiées ayant accès à de l’information financière de qualité ainsi qu’à une panoplie d’outils d’analyse sophistiqués. Par contre, comme la Bourse est la somme des connaissances, de l’expérience et du jugement de milliers d’investisseurs, il est difficile de se démarquer uniquement par ses aptitudes. Le concept de paradoxe de compétence s’applique donc et le facteur chance est ainsi bien présent, surtout à court terme.

La solution

L’être humain aime pouvoir s’expliquer un phénomène en établissant une relation de causalité. L’argument rationnel lui donne une impression de contrôle et lui permet de réagir adéquatement. Or, étant donné le caractère incertain et aléatoire du marché boursier, il n’y a aucune certitude quant au rendement à court terme d’un portefeuilliste. En acceptant le rôle de la chance, l’investisseur optera alors pour une diversification de gestionnaires de fonds communs de placement et, surtout, jugera de leur performance sur un horizon de placement convenable (p. ex. : une période de cinq ans). Ainsi, à l’image de Michael Phelps, il ne laissera pas une bonne occasion lui filer entre les doigts…

Crédit photo : Heinz Kluetmeier, Sports Illustrated

*Veuillez noter que cet article a été publié dans la version papier du journal Les Affaires.

Sources :

Mauboussin, M. et Callahan, D. (2013). Alpha and the Paradox of Skill. Crédit Suisse.

S&P Dow Jones Indices (2021). Daily Dashboard, S&P Global, 17 mars.

Restez dans votre zone de contrôle

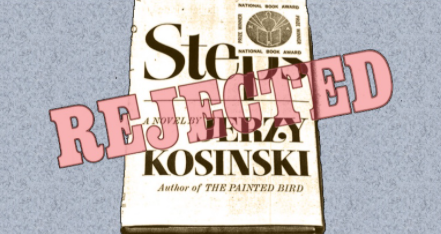

En 1975, un certain Chuck Ross rêvait de devenir écrivain. Or, comme il ne jouissait pas d’une réputation sur laquelle s’appuyer, il croyait peu à ses chances de percer. Pour prouver son point, il a d’abord retranscrit textuellement le livre Steps, de Jerzy Kosinski, qui avait remporté le National Book Award du meilleur livre de fiction en 1969 et qui s’était vendu à plus de 400 000 exemplaires. Ensuite, sous un pseudonyme, il a soumis l’ouvrage à quatorze maisons d’édition dans l’espoir de décrocher un contrat de publication.

Quel a été le résultat?

Comme Chuck Ross l’avait anticipé, aucune maison d’édition n’a manifesté d’intérêt. Mais le plus drôle, c’est que même Random House, la maison même qui avait publié la version originale du texte six ans plus tôt, n’a pas donné suite à sa proposition!

Cette anecdote nous rappelle qu’il est primordial de départager ce qui relève de notre pouvoir de ce qui dépend de facteurs externes. En effet, nous devons lâcher prise sur le résultat et nous concentrer uniquement sur les aspects sur lesquels nous avons une emprise.

En agissant ainsi, nous sommes en mesure de mieux gérer nos attentes en nous fixant des objectifs intrinsèques (curiosité, dépassement de soi, sentiment du devoir accompli) plutôt que de chercher à atteindre à tout prix des objectifs extrinsèques (argent, gloire, statut social). Dans le cas qui nous intéresse, bien que le manuscrit ait été reconnu pour sa qualité littéraire, le manque de notoriété de l’auteur a sûrement pesé lourd dans le refus généralisé des maisons d’édition…

Dans le domaine de la croissance personnelle, on parle souvent de la nécessité de sortir de sa zone de confort pour explorer de nouvelles possibilités et, surtout, apprendre. C’est ce qu’a fait Chuck Ross avec son expérience plutôt audacieuse. À la lumière de ce qui précède, permettez-moi d’ajouter aussi ceci : restez dans votre zone de contrôle!

Source :

James Altucher (2021). Skip the Line, HarperCollins.

Damien Robitaille, you’re simply the best!

À pareille date l’an dernier, l’industrie de la musique était frappée de plein fouet par la crise sanitaire. À ce moment-là, il était impossible de déterminer quels musiciens seraient en mesure de se démarquer pendant ce contexte incertain. Eh bien, le musicien d’origine franco-ontarienne Damien Robitaille a fait preuve d’originalité et de constance en nous partageant sur les réseaux sociaux plus de 175 capsules musicales très rafraîchissantes et souvent teintées d’humour.

Personne ne pouvait s’imaginer que cet artiste polyvalent deviendrait du jour au lendemain une vedette internationale. En effet, sa reprise de Pump up the jam de Technotronic a fait le tour de la planète avec plus de 10 millions de vues en décembre dernier!

À la Bourse, nous rêvons tous de dénicher la prochaine action « vedette », un objectif plutôt difficile à atteindre. En effet, il est reconnu qu’un nombre limité d’actions génère un rendement supérieur à celui obtenu par le S&P 500. À cet égard, Craig J. Lazarra de S&P Global a analysé la performance des 1012 actions qui ont fait partie du principal indice de référence américain entre 2000 et 2019 et il a constaté ceci :

Le rendement annualisé moyen du S&P 500 a été de +6,29 %. Toutefois, sur la même période, le rendement annualisé médian des actions membres du S&P 500 n’a été que de +2,12 %. Cela veut dire que 50 % des actions à l’étude ont affiché une performance annuelle moyenne supérieure à +2,12 %. De plus, seulement 26 % des actions analysées ont procuré un meilleur rendement cumulé que le S&P 500 sur la période!

En résumé, c’est la performance d’une poignée de titres qui est majoritairement responsable du rendement du S&P 500. Comme vous vous en doutez, il est impossible de prédire avec exactitude quelles actions tireront leur épingle du jeu, d’où la pertinence de recourir à la diversification ou de prôner la gestion passive. Cette dernière consiste à investir dans un produit conçu pour répliquer la performance d’un indice de référence. Par exemple, en achetant le SPY, le fonds américain négocié en Bourse, l’investisseur obtient à faible coût le rendement du S&P 500.

Pour terminer, je vous invite à visionner cet extrait musical où Damien Robitaille reprend un célèbre succès de Tina Turner dont le refrain résume bien ma pensée : Damien, you’re simply the best!

Source :

Jennings, J. (2020). Why It’s So Hard To Beat The Market, Forbes.

Comment mettre en échec le marché boursier?

Connaissez-vous la minisérie « Le Jeu de la dame » (The Queen’s Gambit) sur Netflix? Elle raconte avec brio l’histoire fictive de Beth Harmon, une joueuse d’échecs prodigieuse interprétée de manière magistrale par l’actrice Anya Taylor-Joy.

Aujourd’hui, j’ai donc décidé de vous partager un billet rédigé pour Desjardins Courtage en ligne qui est justement en lien avec mon introduction. Sans donner plus de détails, voici l’article :

Alors célibataire et sans enfants, Laszlo Polgar, un psychologue hongrois, a développé l’idée que « le génie est acquis, pas inné ». Il était persuadé qu’en adoptant la bonne approche en matière d’éducation, chaque enfant avait le potentiel de devenir une sommité dans n’importe quel domaine. Pour prouver son point, il a demandé la main de Klara Alberger, une enseignante ukrainienne, qui a accepté d’expérimenter avec lui sa théorie au moyen de l’une des expériences les plus fascinantes en pédagogie.

En effet, dès leur jeune âge, leurs filles Susan, Sofia et Judit ont été soumises à un entraînement rigoureux pour qu’elles deviennent des prodiges aux échecs! Rien n’a été laissé au hasard : d’innombrables heures de pratique, un encadrement par des experts ainsi qu’un accès à un répertoire des meilleurs coups d’échecs effectués par quelque 200 000 joueurs professionnels! Maintenant, la question qui vous brûle les lèvres : est-ce que cette expérience axée sur une spécialisation accrue a été concluante?

Eh bien, la réponse est oui. Voici quelques faits d’armes des sœurs Polgar :

- À son apogée, Sofia a été la 6emeilleure joueuse d’échecs au monde;

- À l’âge de 15 ans, Judit est devenue la plus jeune joueuse à obtenir la norme de grand maître international;

- Lorsqu’elle était adolescente, Susan a réalisé un tour de force en affrontant simultanément cinq adversaires en jouant à l’aveugle, c’est-à-dire sans voir l’échiquier.

Ainsi, il est normal de vouloir s’inspirer de cette approche pour connaître du succès en Bourse. En consacrant un nombre considérable d’heures et d’efforts à l’analyse des données économiques et des états financiers d’entreprises, à la lecture de rapports ainsi qu’à la création de modèles de prévisions financières, la réussite n’est-elle pas garantie? Malheureusement, non.

Aux échecs, nous avons l’occasion de tester et de mettre en pratique ce que nous apprenons grâce à une rétroaction immédiate et précise dans un environnement stable où les possibilités sont connues et limitées. Or, à la Bourse, le caractère imprévisible des marchés financiers empêche l’investisseur de recourir à la spécialisation.

Peu importe votre méthodologie de gestion de placements, votre point de vue ou celui d’un expert financier, vous devez absolument porter une attention particulière au comportement boursier. Qu’on le veuille ou non, la profitabilité d’une stratégie d’investissement est déterminée par le prix établi par les participants de marché. D’après ce principe, il est préférable d’être un généraliste plutôt qu’un spécialiste.

L’indice de volatilité du S&P 500 (le VIX)

Je vous propose donc d’élargir vos horizons en incluant le facteur humain dans votre processus d’investissement. Pour ce faire, l’indice de volatilité du S&P 500 (le VIX) s’avère un indicateur fort utile. Sur une base historique, le niveau moyen de cet indice est d’environ 20. D’une manière générale, une lecture élevée reflète une nervosité accrue des participants de marché, tandis qu’une lecture basse évoque le contraire. Par exemple, en mars dernier, lorsque le S&P 500 se négociait en baisse de plus de 30 %, le VIX a touché 85!

Le principal objectif de cet indicateur est donc de donner le feu vert pour faire le plein d’investissements lors des périodes de fortes baisses des cours boursiers, une stratégie payante à long terme. Par le passé, lorsque le VIX a affiché une lecture supérieure à 30, sur une période de 1 an, le S&P 500 a enregistré un rendement moyen de +19 %!

Bien entendu, le passé n’est pas garant du futur. Toutefois, depuis le début de la crise sanitaire, l’indicateur du VIX s’est montré très efficace pour déterminer les bons points d’entrée pour l’investisseur. Pour générer un rendement satisfaisant à long terme, je vous invite donc à l’utiliser et, qui sait, vous serez peut-être en mesure de mettre en échec le marché boursier!

Sources:

Epstein, D. (2019). Range: Why Generalists Triumph in a Specialized World. Riverhead Books.